農家のための

税金コーナー

(25)

複雑でわかりにくい

太陽光発電の収入の分類

福島第一原発事故や地球温暖化の影響で、自宅や作業所の屋根での太陽光発電や農地でのソーラーシェアリング、市民共同発電など多彩な取り組みが広がっています。

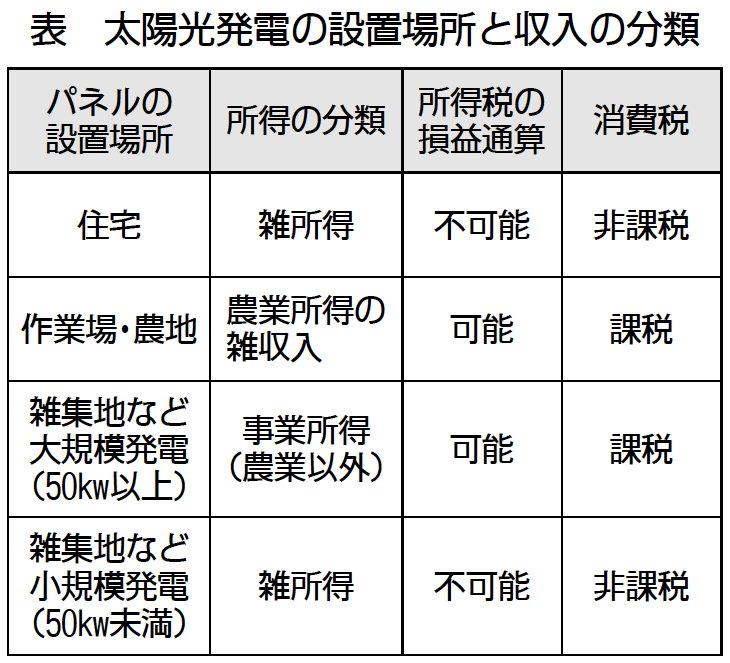

しかし、税金の申告では、パネルの設置場所や売電の方法の違い、事業性の有無で、売り上げや経費の計算方法、損益通算の有無や消費税の計算が変わってきます。今回は太陽光発電の処理について解説します。

設置場所で科目が変わる

まず確認すべきなのは太陽光発電パネルの設置場所です。

(1)自宅に設置している場合

売電収入は事業(農業)所得として扱わないので、「雑所得」となります。また消費税の課税売り上げには含まれません。

発電設備の減価償却は発電設備の耐用年数(17年)で行います。送電系統につなぐ工事費用は契約による受給期間か法定耐用年数(15年)で償却します。

自宅で電力を生活のために消費し、余剰電力を売電している場合は、経費計上できるのは発電量の中で売電した電力量の占める割合までです(生活で消費した部分は経費計上できません)。

(2)作業場など事業用施設にパネルを設置している場合

基本的に「農業所得の雑収入」として扱い、消費税の課税売り上げとなります。

発電した電気を農業用機械に使用する場合、減価償却では農業用機械設備として耐用年数を7年とします。また、生活に使用した電力がある場合は、この部分を除いた割合を経費として計上します。

(3)雑種地などで発電

50キロワットを超える設備で発電し主任技術者を選任している場合は、事業として扱われ、「事業所得(農業以外)」となり、消費税が課税されます。

該当しない場合は事業として扱わず「雑所得」となります。消費税の課税売り上げには含まれません。

(4)自宅で一部農作業をしている場合

自宅にパネルを取り付けていても、事務作業や作業着の洗濯等、自宅で営農に必要な作業を行っている場合はどうなるでしょうか。

減価償却費など経費は按(あん)分の上で農業経費に計上ができます。

収入の計上は2つの考え方があります。

一つ目は全額を雑所得として計上することです。この場合は消費税の課税売り上げから売電収入が除外されますが、所得税の計算で農業など事業赤字との損益通算はできず、所得税の課税所得は増えます。

二つ目は農業使用分を按分して農業所得の雑収入として計上する方法です(残りは雑所得)。損益通算は可能ですが消費税の課税所得が増えるデメリットもあります。

自分の経営にあわせて判断をしてください。

(新聞「農民」2022.10.10付)

|