農家のための

税金コーナー

(14)

住民税・国保税のチェックをしましょう

6〜7月、国民健康保険料(税)や介護保険料、住民税の通知が来ます。

所得税よりも重税感が大きいのが、国保税であり、住民税です。

住民税は「合計所得金額」が大きく影響

所得税に比べて、住民税に対する関心が低い人が見受けられますが、実際の負担の重さを考えると、住民税は決して軽視できません。

税率は、所得税が最低5%ですが、住民税の所得割は、一律10%(都道府県民税4%+市町村民税6%)です。これに均等割の一律5000円(都道府県民税1000円+市町村民税3000円+復興特別住民税1000円)が加わりますので、所得税が少ない人は倍以上の負担になります。

住民税の所得割は、3月の確定申告書B第一表の(12)(合計所得金額)の金額が大きく影響します。(詳しくは『税金対策の手引き』60、61ページを参照してください)

住民税軽減のキーワードは「住民税非課税」です。

所得割非課税

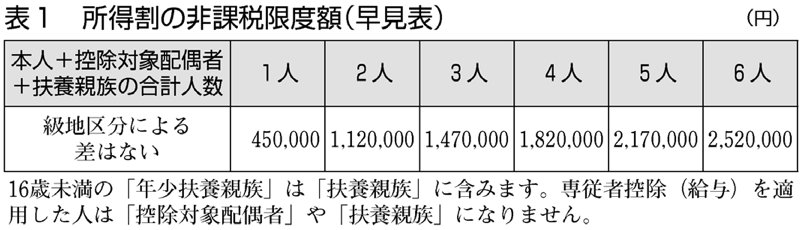

所得割が非課税になれば、所得税の約2倍の額の住民税が免除されます。(表(1))

均等割非課税

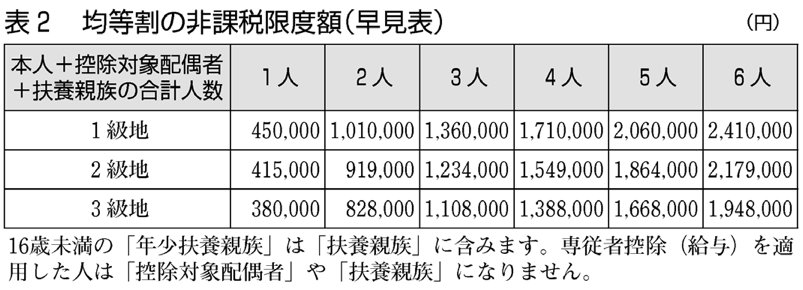

均等割非課税(=住民税非課税)となれば、均等割5000円の軽減になると同時に、医療費の自己負担限度額や介護保険料、後期高齢者医療保険料などに大きな差が生じます。(詳しくは『税金対策の手引き』62、63ページを参照してください)(表(2))

農民連は、『税金ノート(農業収入・支出記帳簿)』を使って自主計算し、所得税だけでなく、住民税や国保税の負担を大幅に軽減させています。「所得税がかからないからもういいや」と途中で経費を拾うのを止めずに、『税金ノート』を使って、「チリひとつ落とさず」の精神で徹底的に洗い出しましょう。

国保料の軽減も所得で決まる

国保料は、所得割+均等割+資産割+平等割の4つの組み合わせで決まります。それぞれの金額・割合は、各市町村議会で決めますので、それぞれの自治体で確認してください。

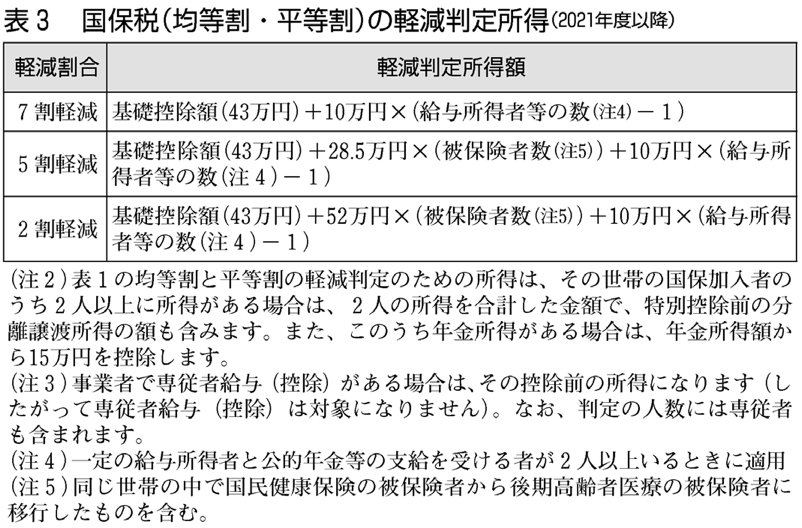

国保料の場合も、所得割の占める割合が高く、国保税も3月の確定申告書B第一表の(12)(合計所得金額)の数字が大きく左右します。世帯の合計所得金額が、被保険者数(国保加入者数)に応じた金額以下ならば、国保料の均等割及び平等割が軽減されます。専従者控除(給与)をとるなど所得税の申告の仕方によって、国保料が下がることがあります。(詳しくは『税金対策の手引き』65、69、70ページを参照してください)(表(3))

まずは、市町村から届いた通知書を見て計算のからくりを確認してみましょう。

住民税(所得税)の申告をしないと国保料の軽減の対象であっても軽減されない場合があります。各地の農民組合でも、住民税・国保税を軽減するための勉強会を計画し、正しく計算されているかチェックしましょう。

大きな経費をとり忘れた場合などは、所得税の「更正請求」を行い、合計所得金額を見直し、住民税・国保税の軽減を図りましょう。

(新聞「農民」2022.5.23付)

|