農家のための

税金コーナー

(3)

確定申告節税のポイント

3月の確定申告書第1表の所得金額の合計額(申告書Bの(12))が、所得税だけでなく以下の点にも大きく影響します。2021年の基礎控除額変更と、国保税の減免の限度額などの判定基準の変更に注意しましょう。

(1) 国保税の所得割額 (『農家のための税金対策の手引き』69ページ)

国民健康保険税(料)の所得割は、所得金額の合計額から43万円を控除した額に、それぞれの市町村で決めた税率をかけて求めます。

国保加入者のうち2人以上に所得がある場合は、個人ごとに所得額から基礎控除43万円を差し引いた合計金額で計算します。また、事業(農業)所得の場合、計算式の所得額の合計額は、専従者給与(控除)を引いた後の所得になります。

さらに控除した専従者給与(控除)についても所得額を計算し、事業所得および専従者給与所得それぞれから43万円を差し引いて計算します。専従者給与(控除)を適用した方が、国保税の軽減につながります。

(2) 国保税の均等割および平等割の軽減(『手引き』69〜70ページ)

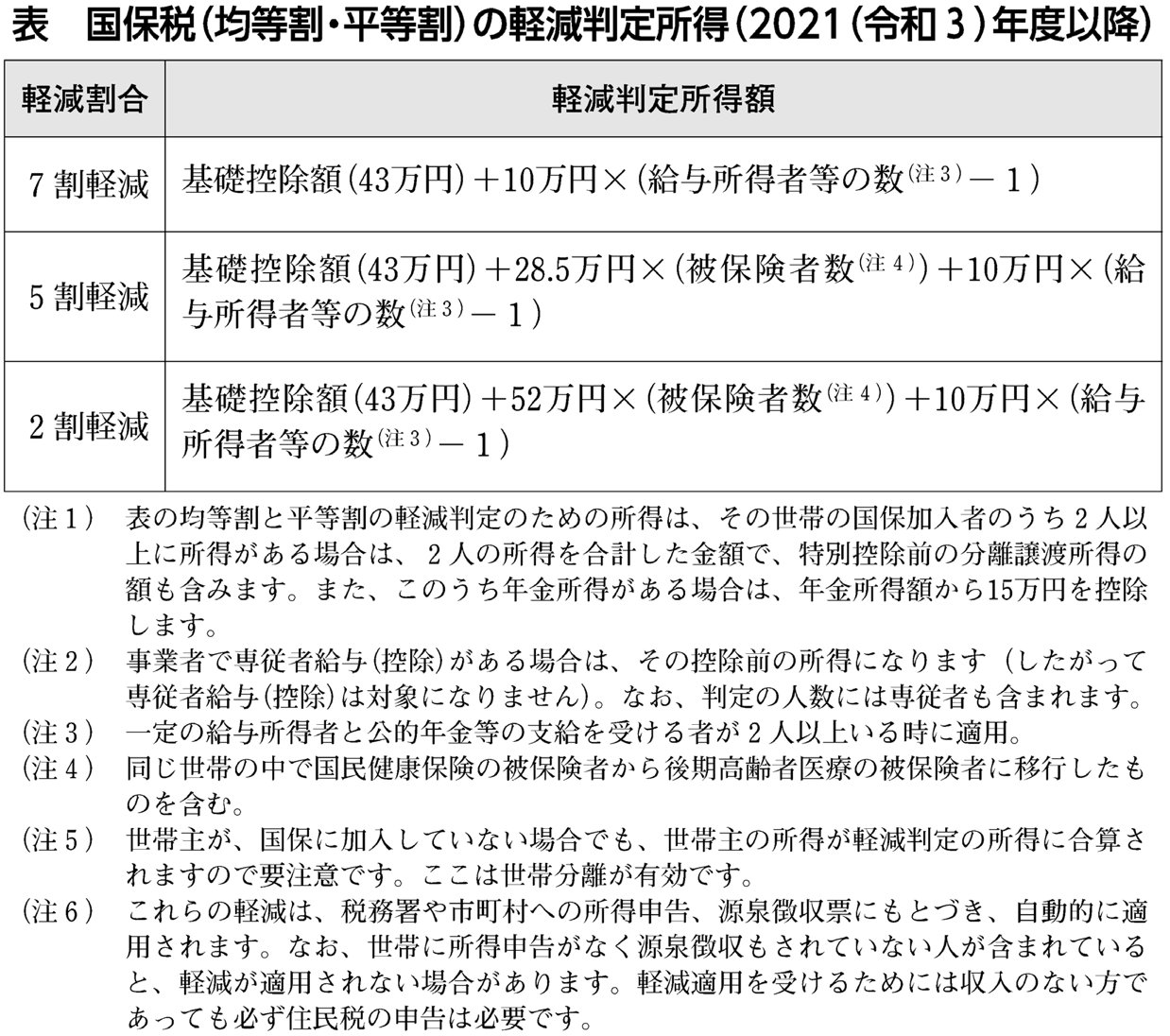

表のように加入者数ごとに確定申告の所得金額の合計額に応じて、均等割額と平等割額がそれぞれ7割、5割、2割軽減される仕組み(注1〜6)になっています。

(3) 後期高齢者医療保険料の所得割額軽減(『手引き』71ページ)

後期高齢者医療保険料は均等割と所得割の合計となります。所得割は、総所得金額から43万円を控除した金額に、それぞれの市町村で決めた税率をかけて求めますので、所得金額に比例します。

(4) 後期高齢者医療保険料の均等割額の軽減(『手引き』71ページ)

今年から国保と同じ表(『手引き』71ページ右下の表から変更になります)のような判定となりました。世帯主が被保険者でない場合でも、その世帯主の所得が軽減判断の対象になります。世帯分離が有効です。

(5) (12)が48万円以下になったら、親族の扶養に入れます(『手引き』49、50ページ)

扶養控除は確定申告時に変更することができます。生計を一にする親族の間での付け替えが可能です。その納税者に扶養控除が適応され、所得税額や住民税額が軽減されますので、一番有利な方法を選択しましょう。

(6) (12)が38万円以下(市町村によっては45万円)になったら、市町村民税均等割が非課税となります(『手引き』60ページ)

住民税が非課税になれば、65歳以上の介護保険料、高額医療費、介護サービス、入院時の食事代などが軽減されます。(『手引き』60、61ページ)

(新聞「農民」2022.2.7付)

|