農家の税金対策

(17)

間違えやすい損益通算

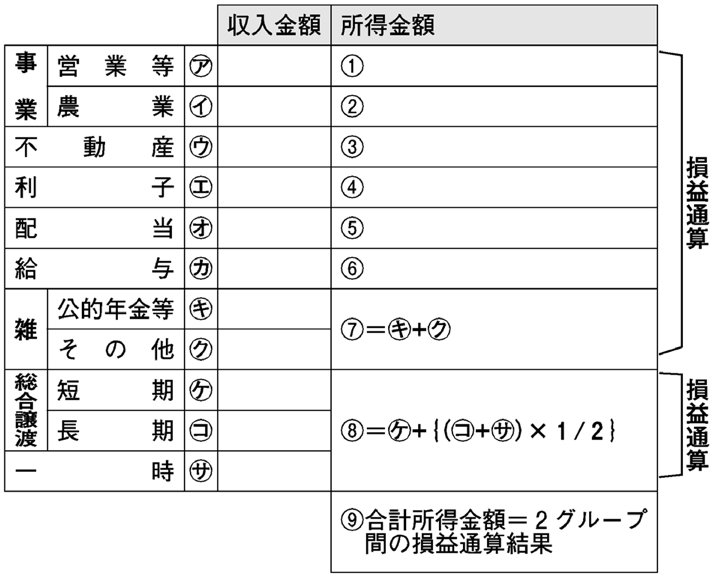

各種所得金額の計算をしたあと、種類の違う所得の黒字と赤字を相殺する計算を損益通算といいます。損益通算には法令にもとづくルールがあります。

総合課税

11種類の総合課税所得(申告書Bの第1表に記入する所得)のうち、譲渡所得(短期・長期)と一時所得の3種類のグループとその他の所得のグループに分けて、まずはそれぞれのグループのなかで通算したあと、グループ間の通算をします。

雑所得や一時所得の赤字は損益通算できませんが、黒字なら損益通算できます。

長期譲渡所得と一時所得は、最後に2分の1を掛けて算出しますが、損益通算はグループ間の通算を含めて、2分の1を掛ける前に行います。

申告書に各種所得金額を記入する際は、(1)から(7)の所得欄は損益通算する前の金額を書きますが、(8)の「総合譲渡・一時」所得の欄は、損益通算した後の金額を記入します。

(9)の「合計」欄は、(1)から(8)の金額を単純に合計した金額ではなく、総合課税全体の損益通算をして算出した合計所得金額を記入します。

分離課税

土地建物等に係る5種類の所得(短期譲渡の一般・軽減所得、長期譲渡の一般・特定・経課所得)は相互に損益通算ができます。

分離課税の土地建物に係る譲渡所得と総合課税の各種所得との間の損益通算は認められていません(特定の居住用財産の譲渡損失については、一定の要件のもとで損益通算及び繰越控除の特例を適用することができます)。

配当所得の赤字や先物取引に係る雑所得等は損益通算できませんが、山林所得は損益通算できます。

一般株式等に係る譲渡所得及び上場株式等に係る譲渡所得は、損益通算できません。ただし、確定申告で上場株式等に係る譲渡所得等が赤字の場合、申告分離課税を選択した上場株式等に係る利子所得の金額及び配当所得の金額から控除することができ、引き切れない金額は3年にわたって繰り越すこともできます。

(新聞「農民」2019.10.7付)

|