消費税増税後の

具体的対応は?

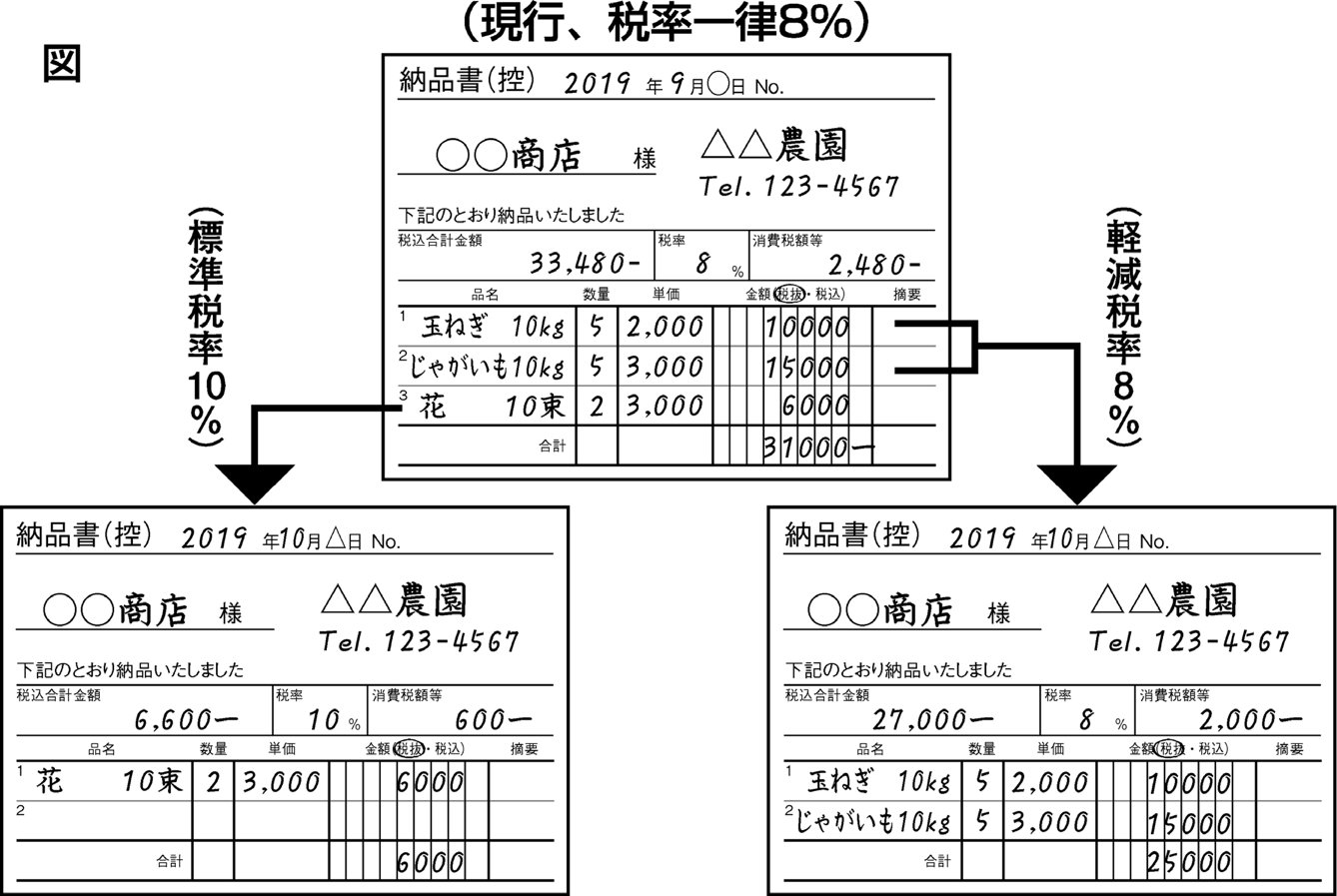

伝票を8%と10%の2枚に分ける

仮に10月1日から消費税の10%への増税と「軽減」税率導入が強行された場合、具体的にどう対応したらいいのか心配の声が寄せられています。

(1)伝票はどうしたら?

図のように、今までは玉ねぎ・ジャガイモ・花で一つの伝票だったものを、増税以降は、玉ねぎとジャガイモは軽減税率8%の伝票、花は標準税率10%の伝票と2枚に分ければ大丈夫です。領収書も同じです。その際に、8%のものか10%のものかの区分を間違いなくできることが大切です。9月16日付の新聞「農民」3面も参考に、自分の扱うものがどちらになるか確認しておきましょう。

(2)帳簿の記入方法

軽減税率対象品目がある場合には、欄外に「軽減税率対象品目には※印を記入する」旨を書き、対象品目に※印を記入してください。(免税事業者は必須ではない)

農民連の『農業収入・支出記帳簿』を参考に解説します。

雇人費・まかない費(『記帳簿』12ページ)は、まず欄外に「軽減税率対象のまかない費は、……※印を付けます」と欄外に記載してあります。ジュース・茶菓子・昼食代などは金額の前に※印を記入します。リボビタンDなどの医薬部外品、酒類は標準税率(10%)ですので何も書きません。そして、まとめには税率ごとに合計した税込対価の額を記載します。

研修費(同50ページ)では、週2回以上発行する新聞は軽減税率の対象になります。

接待・交際費(同51ページ)、小作料・賃借料(同13ページ)も食料品でお礼した場合は軽減税率の対象となりますので、※印をつけて、区分して集計します。

農畜産物の販売金額のほとんどは、軽減税率対象ですので、欄外に「※印が軽減税率対象品目である」旨を記入し、軽減税率対象品目に※印を記入してください。生体で販売する牛・豚・鳥、花卉(き)、種子など食用にならないものは標準課税(10%)です。

(3)消費税の計算の仕方

10月1日から消費税率が10%に引き上げられるのに伴って、「軽減」税率8%の内訳が国税としての消費税6・24%と地方消費税1・76%となり、9月30日までの8%(国税としての消費税6・3%と地方消費税1・7%)とは異なります。売り上げも仕入れ(簡易課税の場合は必須ではない)も9月30日でしっかり分けて計算する必要があります。

簡易課税のみなし仕入れ率は9月30日までは一律70%、10月1日以降は食用の農産物販売は80%、食用以外の農産物の販売は70%となります。かなり複雑な計算が求められます。

詳しくは2020年3月申告用の『農家のための税金対策の手引き』(10月上旬発行予定)を参考にしてください。

(新聞「農民」2019.9.23付)

|